eKYCがキャッシュレス・コンバージョンの波を作る

eKYCとは?

キャッシュレス化や犯罪収益移転防止法の改正に伴い、本人確認をオンラインで実施するIT技術、eKYC(electronic Know Your Customer)が今注目を浴びています。

インターネットで金融取引を行う場合、欠かせないのがその取引は「実在する本人が行っているか」という確認です。

インターネット上の仮想空間であやふやになりがちな、実在性、同一性をインターネット空間で正しく認識し、犯罪等に悪用されないようにするのが本人確認であるKYC(Know Your Customer)の役割です。

eKYCはその本人確認をオンラインで実施するものです。

決済市場の効率化で市場爆発期待

ここでは躍進目覚ましいFinTech(フィンテック)(※金融(Finance)と技術(Technology)を組み合わせた造語)の中から、eKYCについて解説し、導入のメリットについてご説明致します。

なぜ今eKYCなのか

近年、便利で手軽なインターネットを利用した小口取引は増大しています。その背景にはスマートフォンの普及があります。

総務省の調査では2017年にスマートフォンの個人への普及率は70%を超え 、常時インターネットに接続しているユーザーは増え続けています。

インターネットを介した金融取引の増加の要因としてもう1つ考えられるのが技術革新です。

技術革新によって小型のモバイル機器に高度なセキュリティ機能を組み込むことができるようになり、安全性を保ちながらキャッシュレスで金融決済ができるようになりました。

現金を使用しないことで支払業務が効率化し、事業者側には生産性の向上がもたらされます。

また決済がスムーズに行われるようになることでユーザー側にも待ち時間の短縮というメリットがもたらされます。

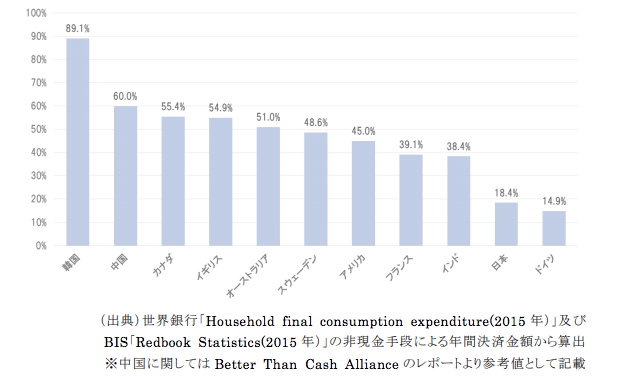

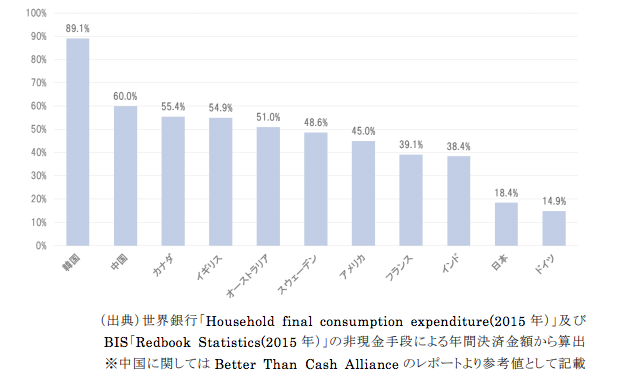

しかし日本は諸外国と比較してキャッシュレス決済が進んでおらず、経済産業省を中心に今後さまざまな推進策 が実施される予定です。

■キャッシュレス・ポイント還元事業 (キャッシュレス消費者還元事業)

キャッシュレス・消費者還元事業は、2019年10月1日の消費税率引上げに伴い、 需要平準化対策として、キャッシュレス対応による生産性向上や消費者の利便性向上の観点も含め、消費税率引上げ後の9カ月間に限り、中小・小規模事業者によるキャッシュレス手段を使ったポイント還元を支援する事業です。

引用:キャッシュレス・ポイント還元事業

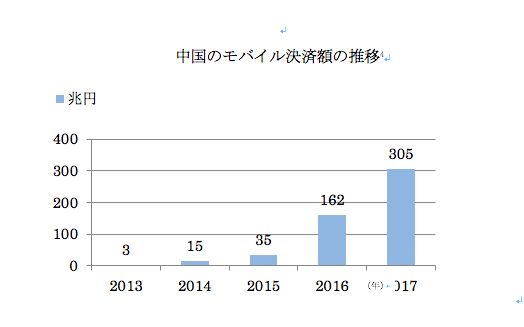

紙幣の偽造対策もあって、キャッシュレス決済化を一足先に進めた中国ではスマートフォンによる決済が短期間で急速な拡大を遂げています。

今後日本でも政府主導によってキャッシュレス化を進めた場合、短期間で市場が急成長する可能性があります。

■経済産業省の取組

近年、クレジットカードのみならず、新しい支払いサービスも登場するなど、キャッシュレスの支払い方法は多様化しており、今後も様々なサービスが登場することが予想されます。

このような現状を踏まえ、経済産業省では、2017年11月から3月まで、「キャッシュレス検討会」を実施し今後のキャッシュレス社会の在り方について検討し、「キャッシュレス・ビジョン」をとりまとめました。

「キャッシュレス・ビジョン」

「クレジットカードデータ利用に係るAPIガイドライン」

「一般社団法人キャッシュレス推進協議会」

さらに、2019年10月1日の消費税率引上げに伴い、需要平準化対策として、キャッシュレス対応による生産性向上や消費者の利便性向上の観点も含め、消費税率引上げ後の9カ月間に限り、中小・小規模事業者によるキャッシュレス手段を使ったポイント還元を支援する「キャッシュレス・消費者還元事業」を実施することとしています。

2019年10月の消費税増税を機に優遇策もあり、スマートフォン等を利用したキャッシュレス決済は一層拡大する見込みです。

また政府は2025年の大阪・関西万博までに日本のキャッシュレス決済比率40%まで引き上げ、最終的には80%にする目標を掲げています 。

全銀連のデータではキャッシュレスの民間消費最終支出は約300兆円と試算されており、今後大きく成長が期待される分野です。

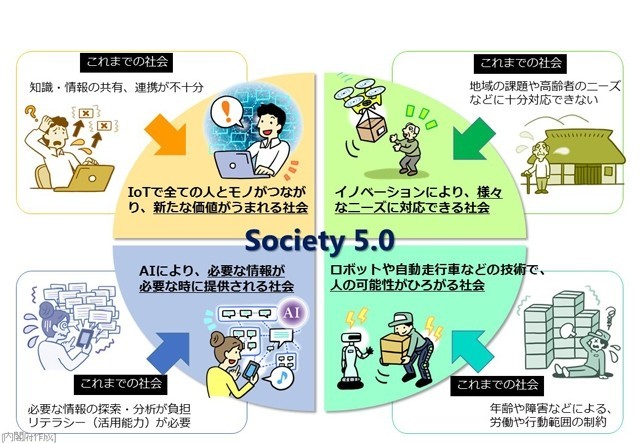

スマートフォンによるキャッスレス決済化によって成長の著しいインターネットでの個⼈向け資産運⽤、インターネットでの生命、車、ペット保険等、金融以外の異業種が金融決済や取引に次々と参入しようとしており、第四次産業革命、Society 5.0とも呼ばれる大きな変化の波が起ころうとしています。

ソサエティー5.0(Society 5.0)

ソサエティー5.0(Society 5.0)は、日本が提唱する未来社会のコンセプト。科学技術基本法に基づき、5年ごとに改定されている科学技術基本法の第5期(2016年度から2020年度の範囲)でキャッチフレーズとして登場した。サイバー空間(仮想空間)とフィジカル空間(現実空間)を高度に融合させたシステムにより、経済発展と社会的課題の解決を両立する、新たな未来社会(Society)を“Society 5.0(ソサエティー5.0)”として提唱している。

引用:Wikipedia/ Society 5.0

こうした状況を受け、ある大手都市銀では10年で4割支店への来店者数が減少する一方、インターネットバンキングの利用者は5年で4割増えたとあります 。

来店者数の減少により駅前の一等地にある店舗の収益は低下し、リテール部門の経費として重く圧しかかっています。そのためコスト削減を目的とした支店の統廃合や業務を相談窓口に特化した店舗の小型化がさかんに行われています。

メガバンクに業務自動化の波、リストラ疲れの銀行員にカンフル剤

みずほフィナンシャルグループが1万9000人の人員削減、三井住友フィナンシャルグループは5000人弱相当の業務量削減。目を引くメガバンクの合理化計画に一役買っているのが、事務作業をソフトウエアに覚えさせて自動化する「ロボティック・プロセス・オートメーション(RPA)」技術だ。業務効率化を加速させる一方、銀行員にとっては個人の能力がより試される時代に入ることになる。

三井住友銀行の支店では、個人営業担当者が出勤してパソコンを立ち上げると、その日に訪問予定の顧客人数分の運用リポートが電子メールで届いている。前日帰宅前に顧客名をスケジュール管理ソフトに打ち込んでおくだけで、RPAのロボットが吸い上げ、預金口座、ポートフォリオ、保有商品の時価や為替レートなどの情報を顧客ごとにまとめてくれる。

引用:Bloomberg「メガバンクに業務自動化の波、リストラ疲れの銀行員にカンフル剤」

リテール業務は小口取引のボリューム数が多く、手間が掛かる上に収益性が他と比べて低い部門であり、この部分の経費構造の改善は金融機関にとって早急の対応が求められている課題です。

さらに2024年に予定されている新紙幣導入では既存のATMでの新紙幣対応が求められ、ATM網の維持だけで年間1.6兆円あまり出費を強いられている金融機関にとっても追加経費は頭の痛い問題となっています。

新紙幣で特需1.6兆円=ATM改修、銀行界には負担

2024年度上半期に予定される新紙幣の発行は、現金自動預払機(ATM)や自動販売機の改修・更新などを通じて関連業界に1.6兆円の特需をもたらす見通しだ。一方、低金利の長期化で国内の収益力低下に苦しむ金融機関には、改修は負担となる可能性がある。

引用:時事ドットコム2019年04月09日記事

インターネット上に店舗を構え、現金を使わずに小口の決済や取引をインターネットバンキングによる金融決済で代替することで、収益を圧迫していた経費構造を改善することができ、さらに窓口を集約することで業務の効率化も期待できることから、現在、多くの金融機関で業務形態の転換がはかられています。

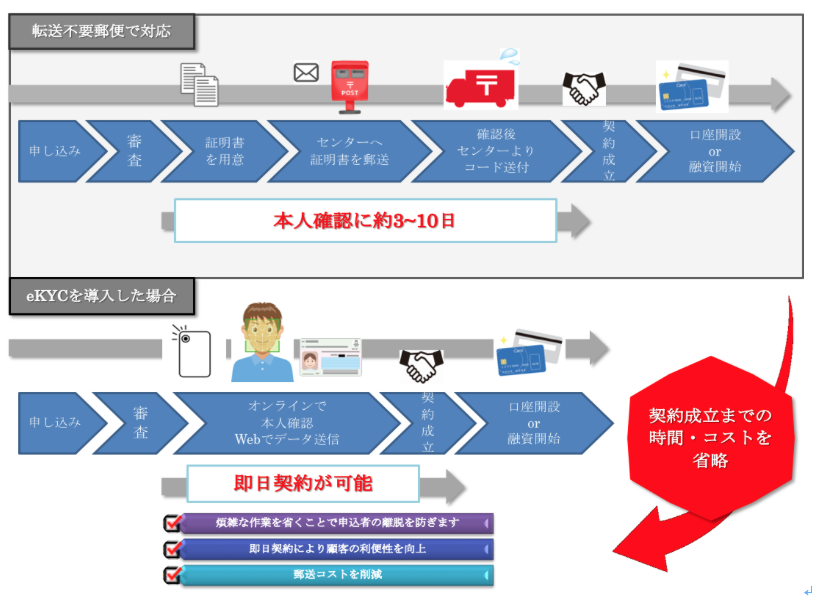

しかしインターネットバンキングの口座開設の際に金融機関、顧客双方の問題となるのが、本人確認作業の煩雑さです。

申込者の実在性と同一性を確認(KYC)し、犯罪収益移転防止法を遵守するためにも、本人確認は欠かせないのですが、写真撮影、証明書の取得、確認書類の郵送に時間とコストが掛かり、契約成立前に見込み客が離れてしまう場合があります。

FinTech協会の推計によるとKYC の⼿続等で⼝座開設を諦めるユーザーが、ネット銀⾏・ネット証券業界等の特定の業界に限った試算だけで年間延べ 170万⼈程度存在しており、本人確認書類の郵送コストが少なくとも年間 40 億円程度かかっているとされています 。

参考:Fintechビジョン

またインターネットバンキングだけでなく、増え続ける仮想通貨(ブロックチェーン)の取引も無視できません。現在、日本の仮想通貨の取引所は全て本人確認を実施していますが、取引量の増加と共に本人確認の業務量が負担となっています。

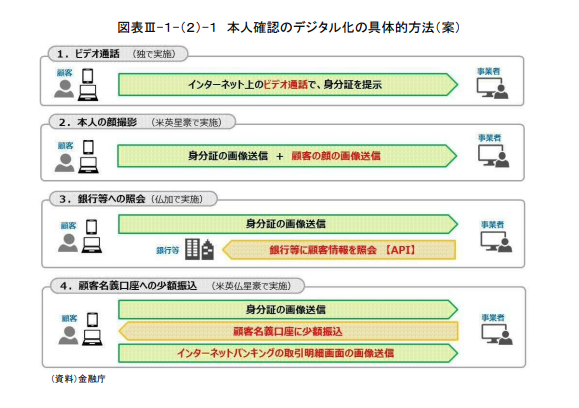

諸外国に見られるオンラインで完結する汎用的な本人確認方法が存在しないため、フィンテックビジネスに支障をきたしているとの指摘があることを踏まえ、昨年6月より「FinTech 時代のオンライン取引研究会」において、オンラインで完結する本人確認の方法について議論・検討を実施した。

この検討結果を踏まえ、警察庁と協議を行った結果、同庁により、顧客から顔写真付きの本人確認書類と顧客の容貌の画像の送信を受ける方法を本人確認の方法に追加する等を内容とする犯罪収益移転防止法施行規則の改正にかかるパブリックコメント手続が本年7月に実施された。

引用:変革期における金融サービスの向上にむけて~金融行政のこれまでの実践と今後の方針~ 2018年9月金融庁

金融機関にとってのeKYCの重要性とは?

こうしたインターネット上で口座を開設する際の手続きの煩雑さを軽減するのが新技術であるeKYCです。eKYCを導入し、オンラインで契約を完結させることで、確認書類の郵送に関する業務とコスト削減が実現できます。

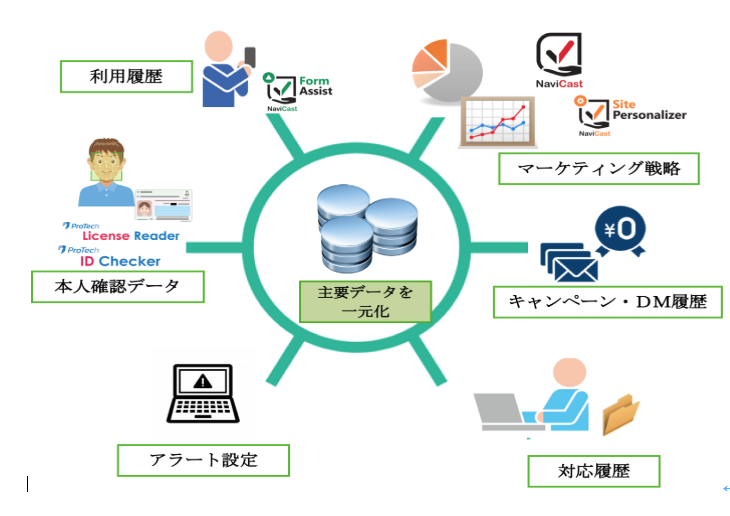

顧客データをサーバ上で「一元管理」することで維持管理費を削減でき、課題であったリテール部門の業務効率を向上さすこともできます。

急速に進むキャッシュレス決済化によってビジネスチャンスを求めて異業種から金融に参入したネット銀行の場合、新規顧客開拓のスピードが今後の事業展開の可否を握るでしょう。

eKYCの導入によって的確に顧客を誘導し、コンバージョン率を上げることでスピード経営が可能になります。

eKYCのメリットは、契約の煩雑さを回避するだけではありません。

顧客情報をデータとして一元管理することで、セキュリティを向上させることもできます。

サーバ上で顔写真をデータ化することで写真の使いまわしに対するアラートを設定することができ、過去に不正使用された顔写真を登録し犯罪を未然に防ぐこともできます。

パスワード再発行や通常の取引を上回る極端な高額取引に対するアラートや確認、利用限度額を上げる際には、金融機関側の設定次第で本人確認のデータをユーザーの了解の元センターから呼び出し、オンラインで照会することもできます。

大きなコスト負担することなく取引の安全性や信頼性を高め、パスワード再発行等の手続きをスムーズに実施し、顧客の利便性を向上さすだけでなく、顧客の資産を犯罪から守ることができます。

eKYCを活用することで新規顧客の獲得だけでなく、既存の顧客に手厚いサポートを提供し、顧客満足度を上げることも可能です。

消費者・ユーザーにとってのeKYCのメリットとは?

一方、eKYCは金融機関だけでなく顧客側にとってもメリットがあります。

本人確認書類を郵送する手間や費用が掛からず、利用したい時に登録すればすぐにサービスを利用することができます。

インターネット経由ですので24時間365日対応することができ、近くにお目当ての金融機関の支店がない地方都市在住者や多忙で来店できない、もしくは夜勤の多いユーザーでも簡単に利用することができます。

郵送での本人確認は、確認書類をコピーしたり、役所まで書類を取りに行ったりと時間が掛かり、確認書類の郵送コストもユーザー側で負担しなければなりませんでした。

すぐに利用したくても利用できない。このジレンマと手続きの煩雑さから、新しいサービスを試すことを諦める人も多かったはずです。

さらに以前使っていた口座やサービスを急遽使用する予定があっても、パスワードを忘れたり紛失したりしていれば、改めて本人確認の手続きが必要であり、身分証明書を携えての来店や確認書類の郵送が必要でした。

eKYCはそうした煩雑な手続きからユーザーを開放し、利用したい時にすぐに利用できる即時性と利便性を提供します。

マーケティング担当者も覚えておきたいCVRへの影響は?

eKYCの導入はマーケティング戦略にも作用します。

郵送による本人確認は契約から実際の使用開始まで早くても10日以上掛かり、手続きの煩雑さも相俟って、顧客離れを起こしやすい問題があります。

また支店での対面販売は窓口の係員がじっくりと時間を掛けて見込み客に商品やサービスの説明することができます。

一方でオンラインはリンクからリンクへ次々と移動するインターネットでは見込み客がサイトに滞在する時間は極端に短く、契約等に時間が掛かると判断されればすぐに立ち去る傾向があります。

eKYCを導入することで、サイト外で実施した広告やキャンペーン、DM送付によって自社サイトに誘導した見込み客を待たせず最短で契約することができ、成約機会を逃さないことで、見込み客の離脱を防ぎコンバージョン率を上げることができます。

新規開拓によって顧客層の拡大をできるだけ急ぎたい金融機関、特に口座開設からの平均的な取引期間が短いネット銀行の要件に適合したサービスをeKYCは提供することができます。

また既存の顧客にできるだけ即したマーケティングを実施したい地域の金融機関にもeKYCは役立ちます。

本人確認の情報より得た住所や年齢情報だけでなく来店による対面の金融商品のセールス履歴、非対面によるインターネットバンキングの利用履歴、Webログ分析、キャンペーン等のDM発送の主要情報を一元化し、それぞれの対面、非対面のチャンネルから得た情報から顧客への知見も付け加えることでマス顧客の行動分析の精度を上げることができ、出産や退職、住居の購入といった顧客のライフ・イベントに即したEBM(Event Based Marketing)イベント・ベースド・マーケティングへの移行を実現しやすくします。

これにより適時、適切なチャンネル・タイミングでより顧客に適していると思われる商品のセールスを漏れなく効率的に実施することができます。